L’analisi tecnica spesso denominata analisi grafica, è un tipo di analisi che mira a prevedere il comportamento futuro del mercato in base ai prezzi passati. Tale approccio è utilizzato per le azioni e molte altre attività finanziarie. Contrariamente all’analisi fondamentale, che cerca di individuare il target price dell’azione con studi sui dati economici e finanziari, l’analisi tecnica si focalizza sui prezzi storici e il volume. La sua nascita è ricondotta al lavoro di Charles Dow. Giornalista finanziario e fondatore del Wall Street Journal, Dow è stato tra i primi a osservare che i mercati spesso si muovono secondo tendenze che potrebbero essere esaminate e previste. Il suo lavoro in seguito ha dato vita alla teoria di Dow. Inizialmente, l’analisi tecnica era fatta su fogli di carta attraverso calcoli manuali. Con il progresso della tecnologia e dell’informatica sono nate piattaforme sempre più sofisticate per l’elaborazione delle analisi.

Come funziona l’analisi tecnica?

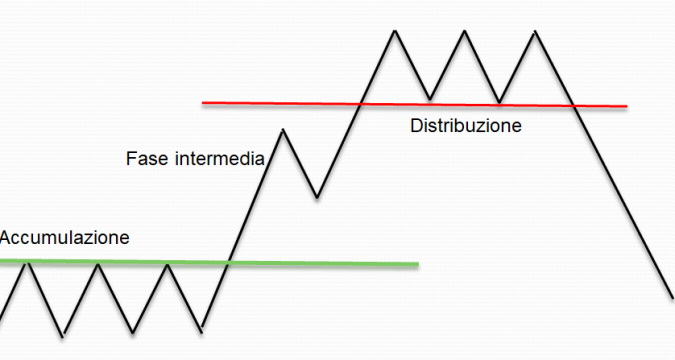

Il principale presupposto alla base dell’analisi tecnica è che le fluttuazioni del prezzo di un’azione non sono casuali, ma si evolvono in tendenze identificabili nel tempo. Il prezzo di un’azione deriva dalla lotta tra le forze di acquisto e di vendita degli operatori, che sono strettamente correlate alle emozioni dei trader e investitori (essenzialmente paura e avidità). L’analisi grafica è considerata più affidabile ed efficace nei mercati che presentano maggiore liquidità. I mercati ad alto volume sono meno suscettibili alla manipolazione dei prezzi. Quest’ultima, infatti, tende a generare molti falsi segnali. Al fine individuare opportunità di trading, i trader utilizzano una varietà di strumenti grafici: trendline, supporti, resistenze, figure tecniche e indicatori. Tali strumenti possono aiutare i trader a identificare le tendenze esistenti e a fornire informazioni sulle tendenze che potrebbero emergere in futuro. Poiché gli strumenti non sono infallibili, alcuni trader ne utilizzano contemporaneamente più di uno per aumentare le probabilità di successo.

Segnali di trading

L’analisi tecnica è utilizzata per determinare segnali di trading. Questi segnali possono essere generati quando si verificano eventi specifici sul grafico dei prezzi o degli indicatori. Ad esempio, la rottura di un’area di resistenza o di un’area di supporto, l’identificazione di una trendline, o anche anche la presenza di ipercomprato o ipervenduto sugli indicatori. Come discusso in precedenza, i segnali di trading forniti dall’analisi tecnica possono generare una notevole quantità di operazioni in perdita.

Critiche analisi tecnica

Sebbene ampiamente utilizzata in tutti i tipi di mercati, l’analisi tecnica è considerata da molti specialisti un metodo controverso e inaffidabile, ed è spesso definita una “profezia che si autoavvera”. Tale termine è usato per descrivere eventi che accadono solo perché un gran numero di persone ha pensato che sarebbero accaduti. I trader con le loro azioni rendono efficaci i segnali grafici. I critici sostengono che se un gran numero di trader e investitori fa affidamento sugli stessi tipi disegnali, come rottura delle linee di supporto o di resistenza, le possibilità che questi segnali funzionino aumentano.

D’altra parte, molti sostenitori sostengono che ogni analista ha un modo particolare di analizzare i grafici e di utilizzare i molti indicatori disponibili. Ciò implicherebbe che in sostanza è impossibile per un gran numero di trader utilizzare la stessa particolare strategia.

Conclusioni

Un approccio multidisciplinare che utilizza diversi strumenti di analisi è considerato da molti come la scelta più razionale per prevedere i mercati azionari. Mentre l’analisi fondamentale di solito si utilizza per strategie di investimento a lungo termine, l’analisi grafica può fornire informazioni approfondite sulle condizioni di mercato a breve termine, che possono essere utili sia per i trader che per gli investitori.

MIGLIORI GIOCHI

MIGLIORI GIOCHI MIGLIORI PROGRAMMI

MIGLIORI PROGRAMMI NERD PER CASO

NERD PER CASO GUEST POST ITALIA

GUEST POST ITALIA